Poder de Compra do Dolar

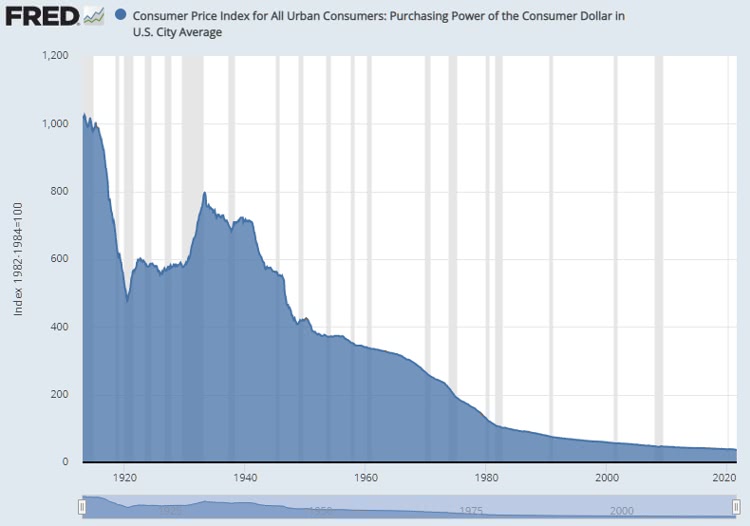

O valor do dólar hoje não tem mais o mesmo poder de compra que tinha no último século e isso é visível sem precisar de uma calculadora.

Não é segredo que agora US$ 1 tem menos valor do que 100 anos atrás, mas quanto o poder de compra do dólar diminuiu ao longo dos anos?

Para ilustrar isso, você vai visualizar no gráfico abaixo a demonstração da ascensão e da queda do dólar desde 1913.

Mudanças no valor do dólar de hoje

Como esta lista, nós podemos ver como a inflação e as mudanças no Índice de Preços ao Consumidor diminuíram o poder de compra do dólar no último século.

$ 100 em 1913 valeriam apenas $ 3,65 hoje.

Embora o poder de compra do dólar tenha subido e descido desde 1913, nunca superou o poder de compra que possuía em 1913.

O poder de compra dos cidadãos dos EUA sempre liderou as paradas, mas isso pode estar mudando no futuro. A inflação afeta quase todas as variáveis da macroeconomia, e muitos acreditam que os atuais níveis de inflação nos EUA são muito baixos.

Para criar esta visualização, foi utilizado dados da Calculadora de Inflação do IPC do Bureau of Labor Statistics. Esta calculadora usa o Índice de Preços ao Consumidor para Todos os Consumidores Urbanos, que representa as mudanças nos preços de bens e serviços de consumo adquiridos por famílias urbanas.

Examinando esses dados, podemos ver como o poder de compra, ou a quantidade total de bens e serviços que podem ser comprados com um dólar, mudou desde 1913.

Além disso, podemos ver como as recessões e os principais eventos econômicos afetam nosso poder de compra.

Quanto vale US $ 100 em 1913 ao longo do tempo e quanto vale hoje?

1913: $ 100

1923: $ 57,89

1933: $ 76,15

1943: $ 57,23

1953: $ 37,08

1963: $ 32,35

1973: $ 22,30

1983: $ 9,94

1993: $ 6,85

2003: $ 5,38

2013: $ 4,25

2021: $ 3,65

Embora existam valores discrepantes, o poder de compra do dólar diminuiu constantemente desde 1913.Isso se deve à inflação e ao aumento contínuo do Índice de Preços ao Consumidor ao longo dos anos.

Conforme demonstrado pelos dados, o poder de compra do dólar tem uma correlação negativa com o IPC.

À medida que o CPI aumenta, o poder de compra do dólar diminui com o tempo. A inflação é o aumento constante dos preços de bens e serviços de consumo ao longo dos anos. À medida que esses preços continuam a aumentar, a quantidade total de bens e serviços que podem ser comprados com um único dólar diminui.

Oferta monetária mundial

Normalmente, a inflação sustentada ocorre quando a oferta monetária mundial supera o crescimento econômico, razão pela qual muitas pessoas sugerem que os bancos centrais do mundo devem se coordenar para manter a estabilidade econômica.

Isso não é necessariamente uma coisa ruim. A inflação controlada proporciona um ambiente estável de crescimento nos preços dos ativos. Isso aumenta o valor das casas e outros ativos reais.

Recessões e grandes eventos econômicos também podem afetar a inflação e o IPC. Durante uma recessão, o CPI geralmente cai ou aumenta a uma taxa mais lenta devido à diminuição da demanda por bens e serviços de consumo.

Examinando nossa visualização informativa, podemos ver como a inflação e o aumento do Índice de Preços ao Consumidor impactaram nosso poder de compra ao longo dos anos. O que você acha desse fenômeno que ataca todas as economias do mundo e parece não querer parar mais?

Ao ver as notícias da diferença entre o dólar hoje e o real o que você acha que esta acontecendo com o nosso mercado interno e externo? A inflação é necessária para o crescimento econômico? Você pode pensar sobre isso.